みなさん、こんにちは!

経営者のためのM&Aセミナーを9月22日(水)に開催しましたので、その概要をお伝えします。

WealthLeadは、「真にお客さま側に立つ」資産運用のファイナンシャルアドバイザーと、プライベートバンカーとして「中小企業経営者の想いを実現する」M&Aアドバイザリーを事業ドメインとする、法個両面からお客さまに寄り添うファイナンシャルアドバイザー(FA)です。

そんな100%お客さま側に立つアドバイザーとして、中小企業の経営者の方向けに「M&A」を熱くお話しました。

▼目次

M&Aとは

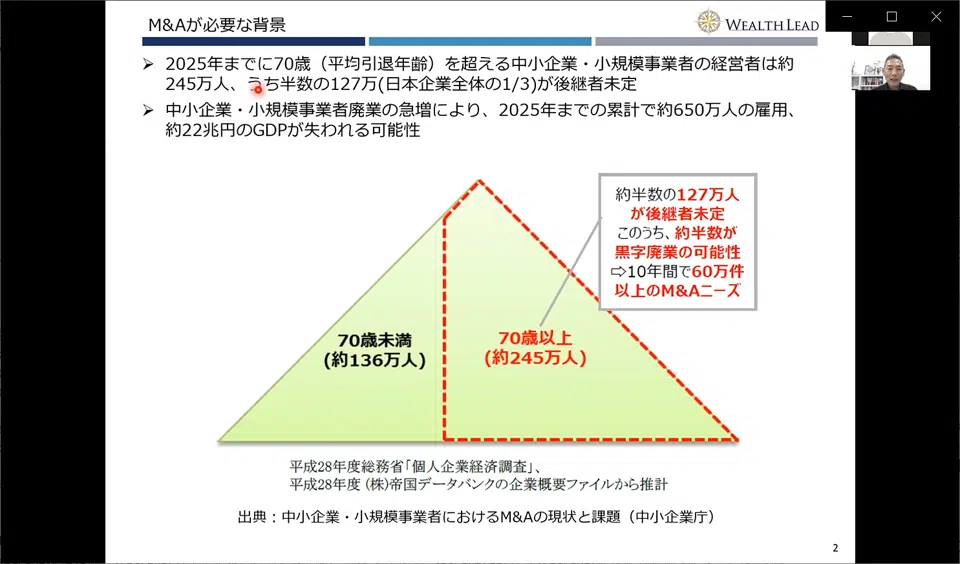

日本は皆様ご存じの通り少子高齢化の国です。

現在、国内には約245万人の中小企業経営者いますが、そのうちなんと127万人が後継者が見つかっていません。

約半数の中小企業が黒字廃業の危機に瀕しているということになります。

それにより約22兆円GDPが失われる可能性も…

つまり、中小企業にとって「M&A」は経営戦略の選択肢として必須であるといえます。

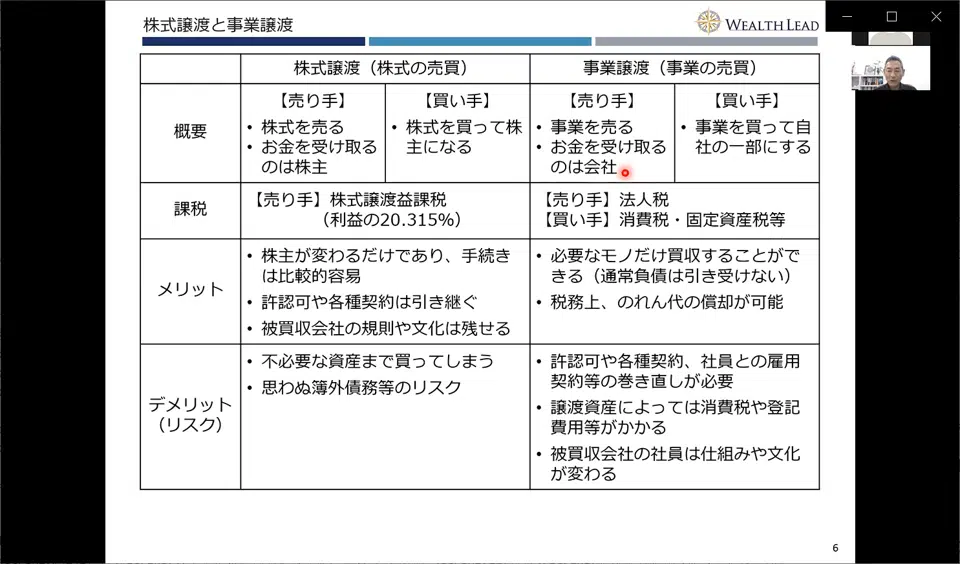

M&Aと一言にいっても方法は多岐にわたります。今回は狭義のM&A「株式の売買」「事業の売買」について、違いやメリットデメリットをご説明しました。

売り手・買い手におけるポイント

M&Aを進めていくプロセスと、売り手・買い手それぞれにとってのポイントを経験に基づいてご紹介しました。

簡単にまとめると、

M&Aに理論価格は無い!売るか売らないかは売り手が決める!

M&Aに適正価格は無い!価格は買い手が決める!

「え?どういうこと?」と思った方はぜひ次回のセミナーにご参加ください。お問い合わせも随時受付しております。

評価方法について

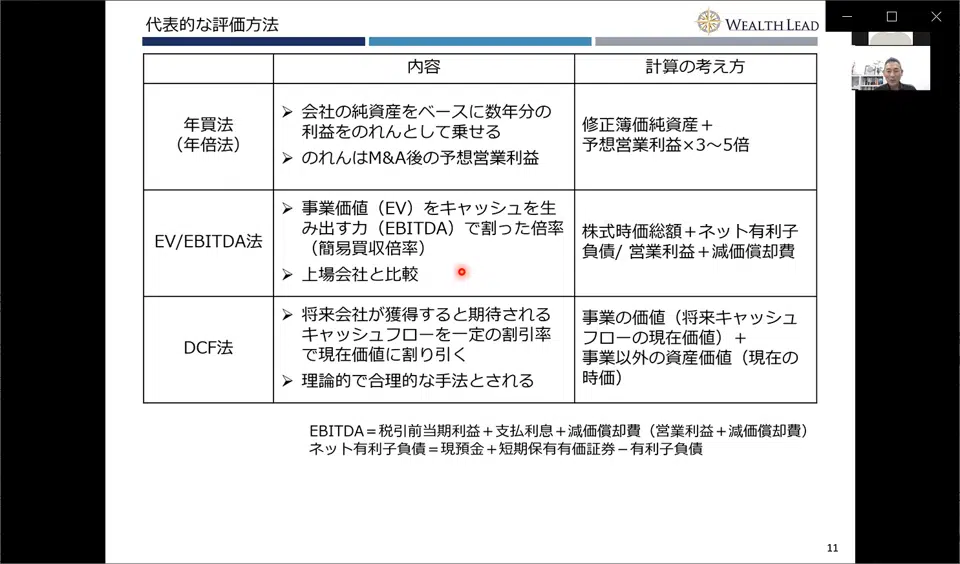

代表的な買収企業の評価方法には下記の3種類があります。

- 年買法(年倍法)

- EV/EBITDA法

- DCF法

もちろんそれだけではありません。価値評価を行った上で、買い手企業は「シナジー」に関しても考慮する必要があります。

代表的な5つのシナジーが存在しますが、下記の視点から、シナジー効果を考慮した上で、バイヤーズバリュー(買い手にとっての経済価値)を判断し、提示金額を決定します。

- 買い手企業の経営資源を対象会社に適用することで対象会社にメリットが生まれる

- 対象会社の経営資源を買い手企業が活用することで買い手企業にメリットが生まれる

- 双方の経営資源を融合することで、今までなかったメリットが生まれる

最後に

M&Aにおいて1番大切なこと

M&Aは「勘定」と「感情」

M&Aの成功率は30%と言われています。

思った以上に費用が高かった。社員が辞めてしまった。後日トラブルになった。

想定通りに業績が伸びなかった。財務データが正しくなかった。

など、私が聞いているだけでもいろいろなお話があります。

双方が納得をするM&Aを成功させるためにも、

情報管理

クイックレスポンス

真摯に誠実に

コミュニケーションは密に

最低限、上記のポイントは押さえておきましょう。

WealthLeadでは「FA(ファイナンシャルアドバイザー)」として、何よりも中小企業経営者の想いを大切にし、

依頼主の立場に立ったM&Aをお手伝いいたします。

セミナー開催にあたって様々な質疑応答をいただき、非常に有意義な時間になったかと感じます。

またしばらくはコロナ渦が続くかと思いますので、オンラインにて随時セミナーを開催しております。ぜひお申し込みください。

今回のM&Aに関するお問い合わせや、当該セミナーについてのご質問はいつでもお受けしております。

また、資産運用に関してお悩みの方や個別相談ご希望の方、初回のご相談は無料でお受けしておりますので、以下のお問い合わせフォームからお気軽にご連絡ください。