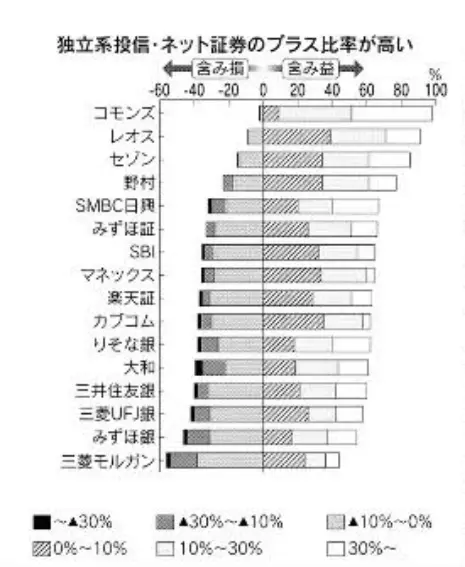

一昨日の日経新聞に、投資信託の「金融機関別成績表」に関して記事が掲載されました。金融庁の指導により開示されたものですが、金融機関ごとの投資信託の成績がある程度わかる、考え方や販売姿勢が推し量れるなど、とても画期的な事だと思います。

記事の全文はこちら。

画期的なこととは言え、課題も多いです。

例えば、調査期間がバラバラ、実現益を確保して売却した投資家は含まれてない、損益状況は取り扱い銘柄の種類により大きな影響を受ける、などです。

しかし、私が今回の公表に意義があると思いのは、

「会社ごとの販売姿勢や考え方、顧客特性が見える」からです。

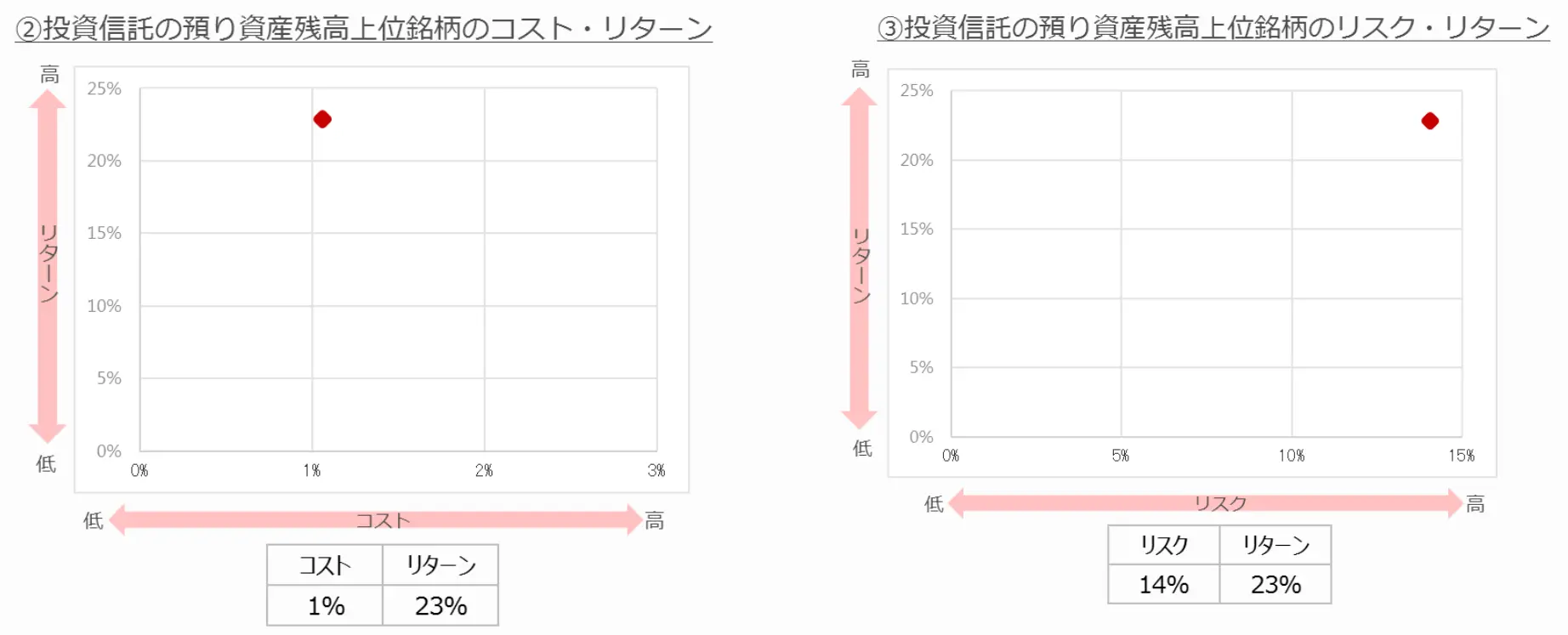

会社ごとの残高上位20銘柄のコスト・リターン、リスク・リターンにそれは表れます。

そして、当然、資産運用のパートナーを選ぶときに参考になります。

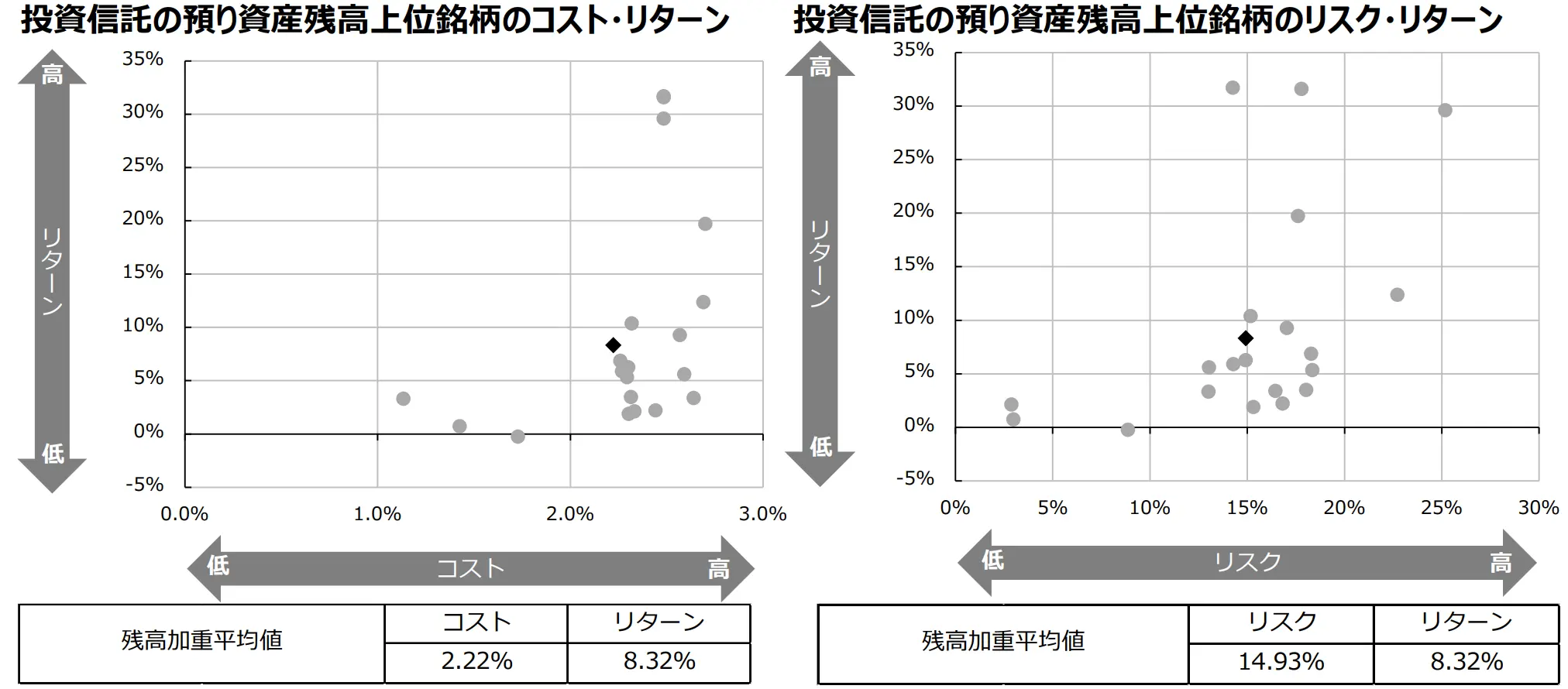

まずは私の古巣、みずほ証券さんを見てみましょう。

グラフを見ると、コストが2%台半ばに集中しています。リターンは30%以上が2銘柄あるものの、2~10%程度の銘柄が多いことがわかります。

一方、リスクは12~18%が多くなっています。

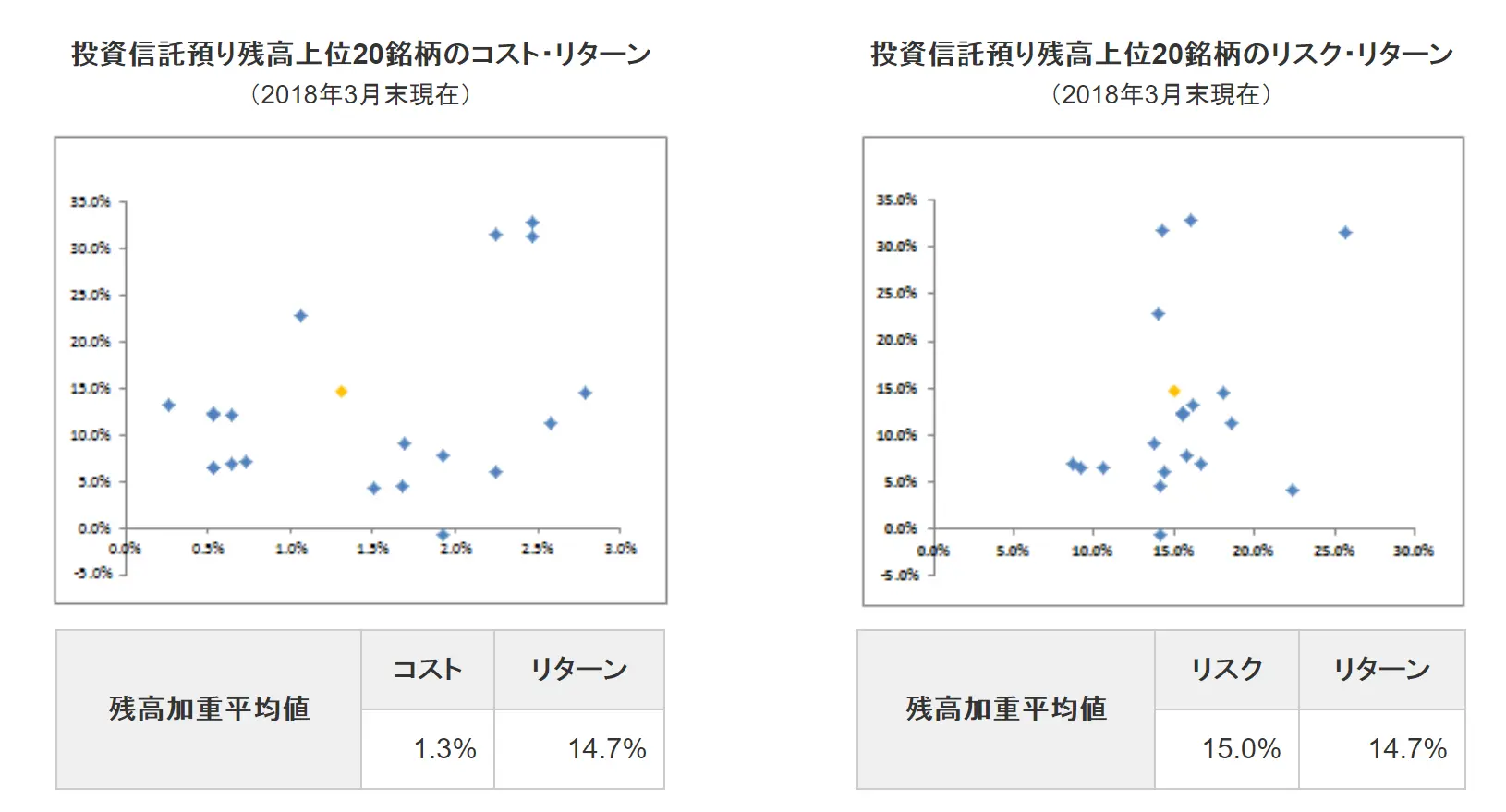

次にネット証券の雄、SBI証券さんを見てみましょう。

コストはかなりバラつきがあります。0.5%前後のところに少し固まりがある程度で、あとは1.5~3%近いところまでバラバラです。これは、ネットで自己判断でコストの低い投信を購入している顧客とIFA(金融商品仲介業者)を通じて対面の手数料を払って購入している顧客が混在しているためと思われます。

一方、リスクは10~18%で平均15%、リターンは5~15%程度が多くなっています。

つぎに、成績トップとなったコモンズ投信さん。

コモンズ投信さんは、コモンズ30ファンドのみのデータです。

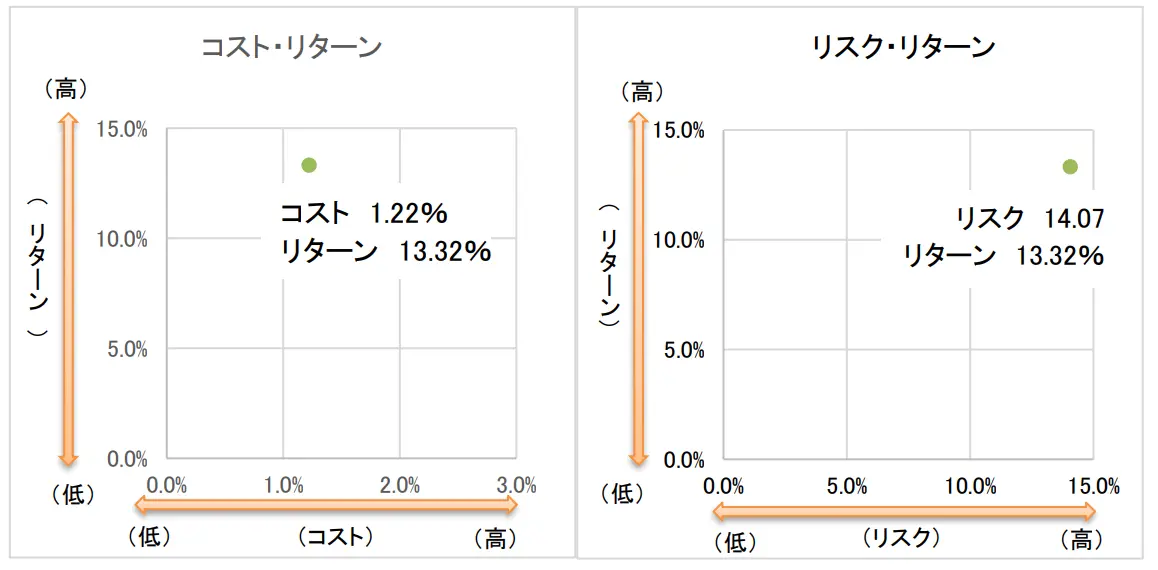

最後にレオス・キャピタルワークスさんを。

レオスさんは、直販のひふみ投信のみのデータです。

こうして比べてみると特徴が見えてきます。

みずほ証券さんは対面の証券会社ゆえに手数料が高い銘柄が多いことがわかります。リターンは飛びぬけて良い銘柄もありますが、コストやリスクに見合うリターンが上がってない銘柄が多いです。

SBI証券さんは、まさに投資家属性や個々人のリテラシーによって大きな違いが出ています。

そして独立系投信会社。ひふみ投信の「低コストかつリスクもさほど高くないのに高リターン」は特筆すべきことかと思います。

もちろん、すべて過去の結果です。将来もこうなると確約されているわけではありません。

しかし、独立系投信会社が総じて結果が良いのは積み立て投資のおかげでもあると言えます。

「マーケットの上げ下げに右往左往せず、淡々と積み立て投資を実行してきた人が含み益が出ている」という事実です。成績上位の独立系投信会社はそれを地道に投資家に伝えてきた結果が成果に表れていると思います。

みなさまもぜひ一度、資産運用の取引先をご覧になってください。その会社の考え方や販売姿勢の一端が見えると思います。